Податковий апгрейд: підвищення, навантаження, обмеження

ВІДПОВІДАЄМО НА АКТУАЛЬНІ ЗАПИТАННЯ:

- Як реформа змінила правила обліку доходів та витрат і впливу збитків на податок на прибуток?

- Як розрахувати мінімальне податкове навантаження?

- Як справляти ПДФО при продажу нерухомості?

- В який строк можна включити до податкового кредиту суми ПДВ за ПН зареєстрованими до набрання чинності законом?

Платники податків вже мали б звикнути до того, що чергові зміни до ПКУ, хоча й містять непринципові позитивні моменти, загалом погіршують їх становище та призводять до збільшення податкового навантаження. Утім, навіть для них законопроєкт № 5600 став неприємним сюрпризом. Уже перевірена практика влади, яка успішно реалізується останніми роками — запропонувати суспільству завідомо неприйнятний варіант, а відтак, перечекавши шквал критики і вислухавши аргументи всіх зацікавлених сторін, протягнути компромісний варіант, який хоча й кращий від початкового, проте суттєво погіршує становище платників податків. А іще заявити про суттєве вдосконалення та спрощення адміністрування податків… Цей закон — яскравий приклад такої тактики.

У першому читанні законопроєкт прийнято ще 1 липня, а от його остаточне прийняття відбулося лише 30 листопада. У проміжку між цими датами відбувалися жваві дискусії і внесення змін. Тож остаточна редакція хоча й стала менше жахливою, але не втратила яскравої фіскальної спрямованості. Закон 20 грудня підписав Президент. А вже наступного дня законопроєкт був оприлюднений1 і став Законом України від 30.11.2021 р. № 1914-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень» (далі — Закон № 1914). Розглянемо, які ж основні новації очікують платників податків у 2022 році.

_________________

1 Газета «Голос України» від 21.12.2021 р. № 244.

Гроші важливіші за принципи

Нагадаємо, що ст. 4 ПКУ встановлює принципи, на яких ґрунтується податкове законодавство. Серед таких принципів — пп. 4.1.9 цієї статті встановлює і так званий принцип «стабільності». Відповідно до нього зміни до будь-яких елементів податків та зборів не можуть вноситися пізніш як за шість місяців до початку нового бюджетного періоду, в якому діятимуть нові правила та ставки. Податки та збори, їх ставки, а також податкові пільги не можуть змінюватися протягом бюджетного року. Зрозуміло, що закон, який підписаний за кілька днів до Нового року, цей принцип грубо порушує.

Податковий борг: без застави, але без виїзду за кордон

З оновленої редакції законопроєкту вилучено положення про податкову заставу на період оскарження податкового повідомлення рішення (ППР). Нагадаємо, що перша редакція законопроєкту передбачала, що скарга щодо визнання протиправним та/або скасування ППР зупиняла виконання платником податків неузгоджених грошових зобов’язань, але передбачала поширення права податкової застави. Зміни, які пропонувалися внести до ст. 93 ПКУ, не вважалися підставою для звільнення майна з податкової застави оскарження грошового зобов’язання (боргу) в адміністративному або судовому порядку. Від цієї ідеї вирішено відмовитися, що можна лише вітати.

А от таку ідею заборонити виїзд за кордон керівникам підприємств, що мають податковий борг, «фіскалізаторам» вдалося протягнути. Щоправда, в остаточній редакції зроблені деякі поступки.

Перша редакція законопроєкту передбачала, що податковий орган має право звернутися до суду за встановленням тимчасового обмеження у праві виїзду керівника підприємства за межі України у разі несплати впродовж 30 календарних днів із дня надсилання (вручення) платнику податків податкової вимоги суми податкового боргу, коли сума боргу перевищує 1 млн гривень. В остаточній редакції строк звернення контролюючого органу до суду за встановленням тимчасового обмеження у праві виїзду керівника за кордон — до 240 календарних днів.

В остаточній редакції передбачено додаткові підстави для скасування такої заборони, крім погашення боргу: це зміна керівника боржника та початок судових процедур у справах про банкрутство стосовно такого боржника. Унесено зміни до процедури прийняття судом рішення щодо заборони виїзду. Зокрема, передбачено право на апеляційне та касаційне оскарження такого рішення.

Відомості про керівників юридичних осіб або постійних представництв нерезидентів, стосовно яких за рішенням суду застосовано тимчасове обмеження у праві виїзду за межі України, буде розміщено в Реєстрі керівників платників податків — боржників. Реєстр вестиме податкова служба, і дані в ньому будуть відкритими. На думку розробників, це має стимулювати порушників, щоб до нього не потрапляти.

Водночас до уваги не взято факту, що часто не завжди можливість погашення податкового боргу залежить тільки від керівника підприємства. Ймовірно, зазначена новація призведе до зміни справжніх керівників боржників на номінальних і ніяк не вплине на ефективність стягнення боргу.

Зміни в адмініструванні податків

Законом передбачено право контролюючого органу щодо надсилання запитів у разі виявлення фактів, що свідчать про потенційне порушення. Відповідно до чинної норми, передбаченої п. 73.3 ст. 73 ПКУ, серед підстав, які дають право податковому органу надсилати платнику податків або іншим суб’єктам інформаційних відносин запит щодо надання інформації, можна назвати випадок, коли за результатами аналізу податкової інформації, отриманої в установленому законом порядку, виявлено факти, що свідчать про порушення платником податків податкового, валютного законодавства, законодавства у сфері запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом. Нове ж формулювання як підставу передбачають факти, що можуть свідчити про порушення. Незначна на перший погляд поправка насправді вносить чималий елемент суб’єктивізму і розширює можливості контролюючого органу звертатися із запитом. Слабкою втіхою видається норма, згідно з якою платник податків може не надавати інформації, якщо інформація чи документи вже були надані контролюючому органу раніше.

Звернемо увагу, що відповідно до п. 78.1.1 ПКУ документальна позапланова перевірка здійснюється за наявності однієї із причин. Це може бути випадок, коли податкова служба отримала податкову інформацію, що свідчить про порушення платником податків валютного, податкового та іншого законодавства, якщо платник податків не надасть пояснення та їх документальних підтверджень на обов’язковий письмовий запит контролюючого органу. У згаданому запиті зазначаються порушення цим платником податків законодавства, контроль за дотриманням якого покладено на контролюючі органи, протягом 15 робочих днів з дня, наступного за днем отримання запиту. Тобто зазначена норма не змінилася.

Відповідно до пп. 20.1.9 ст. 20 ПКУ податкова служба мала право вимагати під час проведення перевірок від платників податків, що перевіряються, інвентаризації основних засобів, товарно-матеріальних цінностей, коштів, зняття залишків товарно-матеріальних цінностей, готівки. Законом зазначено норму, що дозволяє використовувати інформацію і документи щодо результатів такої інвентаризації за наслідками таких перевірок або під час наступних заходів податкового контролю. Тобто наслідки проведеної інвентаризації можуть бути відчутні і в майбутньому.

Неприємним моментом для платників може виявитися і право, надане податківцям здійснювати під час перевірок звукозапис, фото-, відеофіксацію та використовувати такі записи, як підставу для висновків акта перевірки. Причому не йдеться про обов’язок податківців робити повний відеозвіт: ймовірно, будуть використані ті моменти, які свідчать на користь перевіряльників. Саме час згадати улюблену фразу з американських фільмів: «Все сказане вами може бути використане проти вас».

Водночас платник податків також має право відкрито застосовувати технічні прилади і технічні засоби фото та відеозапису і здійснювати звукозапис тощо під час проведення перевірок (пп. 17.1.17 ст. 17 ПКУ).

З позитивних новин назвемо доповнення п. 79.2 ст. 79 ПКУ новим абзацом. Відповідно до цього доповнення у разі надсилання (вручення) платнику податків копії наказу про проведення документальної позапланової невиїзної перевірки та письмового повідомлення про дату початку і місце проведення позапланової невиїзної перевірки шляхом надсилання за адресою платника податків рекомендованим листом з повідомленням про вручення така перевірка розпочинається не раніше 30 календарного дня з дати надсилання такого повідомлення і копії наказу.

Обмеження на перенесення збитків минулих років

Як відомо, відповідно до пп. 140.4.4 ст. 140 ПКУ має право зменшувати фінансовий результат на суму від’ємного значення об’єкта оподаткування платника минулих податкових (звітних) років. Відтепер зазначене право має виняток для великих платників податків, для яких встановлено особливий порядок перенесення збитків.

Закон № 1914 передбачає, що у великих платників сума від’ємного значення об’єкта оподаткування минулих податкових (звітних) років, не погашена позитивним значенням об’єкта оподаткування податкового (звітного) року, зменшує фінансовий результат до оподаткування (прибуток, збиток або нульове значення) майбутніх податкових (звітних) періодів у розмірі не більше 50 відсотків такої непогашеної суми до її повного погашення.

Якщо сума збитків, яка залишилася, становитиме до 10% від фінансового результату, то такі збитки враховуються у повному обсягу. Першим звітним періодом буде 2022 рік.

Нагадаємо, що великими платниками податку відповідно до п. 14.1.24 ПКУ вважається юридична особа або постійне представництво нерезидента на території України, у якої обсяг доходу від усіх видів діяльності за останні чотири послідовні податкові (звітні) квартали перевищує еквівалент 50 млн євро, визначений за середньозваженим офіційним курсом НБУ, або загальна сума податків, зборів, платежів, сплачених до Державного бюджету України, контроль за справлянням яких покладено на контролюючі органи, крім митних платежів, за такий самий період перевищує еквівалент 1,5 млн євро.

На наш погляд, зазначена норма порушує принципи ПКУ, позаяк призведе до дискримінації певних платників податків на порушення принципу недопущення податкової дискримінації — пп. 4.1.2 ст. 4 ПКУ. Зазначений крок, ймовірно, матиме вкрай негативний вплив бізнес, особливо в частині реалізації масштабних інвестиційних проєктів, що мають тривалий термін окупності.

Безповоротна фінансова допомога

Відповідно до змін, унесених до п. 140.5.10 ст. 140 ПКУ, фінансовий результат податкового (звітного) періоду збільшується на суму перерахованої безповоротної фінансової допомоги (безоплатно наданих товарів, робіт, послуг) платникам податку, які є пов’язаними особами (у разі якщо отримувачем фінансової допомоги (безоплатно наданих товарів, робіт, послуг) задекларовано від’ємне значення об’єкта оподаткування за податковий (звітний) рік, що передує року, в якому отримано таку безповоротну фінансову допомогу (безоплатно надані товари, роботи, послуги), за умови, що така допомога була врахована у складі витрат при визначенні фінансового результату до оподаткування).

Птахівництво без податку на прибуток

Тимчасово, до 1 січня 2027 року, звільняється від оподаткування прибуток сільськогосподарських товаровиробників, що провадять виключно такі види діяльності згідно з КВЕД-2010: клас 01.47 (розведення та вирощування свійської птиці, за винятком вирощування курей, одержування яєць курей та діяльності інкубаторних станцій з вирощування курей); клас 01.49 (в частині розведення та вирощування перепелів і страусів) та клас 10.12 (виробництво м’яса свійської птиці, за винятком виробництва м’яса курей, витоплювання жиру курей, забою, оброблення та фасування м’яса курей), а також здійснюють діяльність із реалізації власно виробленої (вирощеної) такої продукції (за винятком м’яса курей).

Вивільнені кошти (суми податку, що не сплачуються до бюджету та залишаються в розпорядженні платника податку) використовуються на створення чи переоснащення матеріально-технічної бази, збільшення обсягу виробництва, упровадження новітніх технологій. Використання таких коштів має бути пов’язане з діяльністю платника податку, прибуток від якої звільняється від оподаткування. Порядок контролю за використанням вивільнених коштів установлює КМУ.

ПДВ

Право включити до податкового кредиту суму ПДВ на підставі отриманих податкових накладних / розрахунків коригування до таких податкових накладних, зареєстрованих в Єдиному реєстрі податкових накладних, зберігатиметься у платника 365 днів замість 1095.

Суми податку, сплачені (нараховані) у зв’язку з придбанням товарів / послуг, зазначені в податкових накладних / розрахунках коригування до таких податкових накладних, зареєстрованих в Єдиному реєстрі податкових накладних з порушенням строку реєстрації, включаються до податкового кредиту за звітний податковий період, у якому зареєстровано податкові накладні / розрахунки коригування, але не пізніше ніж через 365 (раніше 1095) календарних днів з дати складення податкових накладних / розрахунків коригування до таких податкових накладних.

У разі зупинення реєстрації податкової накладної (розрахунку коригування) в Єдиному реєстрі податкових накладних перебіг строку 365 днів переривається на період зупинення реєстрації таких податкових накладних (розрахунку коригування).

Зрозуміло, що у платників податку постане питання: що робити з податковими накладними, зареєстрованими до початку дії Закону № 1914? Це питання врегульоване п. 80 розділу XX «Перехідні положення», відповідно до якого суми ПДВ, сплачені (нараховані) у зв’язку з придбанням товарів / послуг, зазначені в податкових накладних (розрахунках коригування), які зареєстровані в Єдиному реєстрі та які до набрання чинності Закону № 1914 протягом 1095 календарних днів з дати їх складення не були включені до податкового кредиту, включаються до податкового кредиту протягом 365 календарних днів з дати набрання чинності зазначеним Законом, але не пізніше 1095 календарних днів з дати складення таких податкових накладних (розрахунків коригування).

Мінімальне податкове навантаження

Однією із найнебезпечніших для платників податків новацій Закону № 1914 є запровадження мінімального податкового зобов’язання. Йдеться про те, що обов’язок сплатити податок виникатиме не лише при виникненні об’єкта оподаткування, а й навіть тоді, коли такий об’єкт міг би виникнути, але з якихось причин не був отриманий. Поки що застосування МПЗ є доволі обмеженим, але гарантії, що подібна практика не застосовуватиметься і щодо інших податків, немає. Небезпечний прецедент створено.

МПЗ відповідно до ПКУ — мінімальна величина податкового зобов’язання зі сплати податків, зборів, платежів, контроль за справлянням яких покладено на контролюючі органи, пов’язаних із виробництвом та реалізацією власної сільськогосподарської продукції та/або з власністю та/або користуванням (орендою, суборендою, емфітевзисом, постійним користуванням) земельними ділянками, що належать до сільськогосподарських угідь, розрахована відповідно ПКУ. Сума МПЗ, визначених щодо кожної із земельних ділянок, право користування якими належить одній юридичній або фізичній особі, і навіть фізичній особі — підприємцю, є загальним МПЗ.

Стаття 38-1 ПКУ передбачає формули для розрахунку МПЗ як для земельних ділянок, за якими проведено грошову оцінку, так і щодо ділянок, де такої оцінки немає. І в тому, і в тому випадку до нормативної грошової оцінки застосовується коефіцієнт 0,05. На перехідний період у 2022 та 2023 роках коефіцієнт при визначенні МПЗ зменшено з 0,05 до 0,04. Для платників єдиного податку четвертої групи — фізичними особами — підприємцями, які провадять діяльність виключно в межах фермерського господарства, застосовується коефіцієнт у половинному розмірі.

Законом № 1914 передбачено низку винятків, при яких МПЗ не застосовується, зокрема для земельних ділянок, що належать до сільськогосподарських угідь, які належать фізичним особам на праві власності та/або на праві користування і станом на 1 січня 2022 року перебували в межах населених пунктів.

Першим період нарахування МПЗ є 2022 рік, а отже, МПЗ буде нараховуватися у 2023 році за 2022 рік.

Пільга щодо звільнення від ПДФО доходів з реалізації власно вирощеної продукції залежить не від розміру земельної ділянки (у попередній редакції ПКУ — 2 га), а від розміру отриманого доходу і надається, коли розмір доходу не перевищує 12 розмірів МЗП. (У пп. 165.1.24 замінено пільгу щодо звільнення доходів, отриманих із 2 га на пільгу, що має грошовий вираз доходу 12 МЗП).

Оподаткування доходів фізосіб від трастів

Відповідно до змін окрему норму передбачено для оподаткування доходів від трастів. У разі якщо джерелом виплат у грошовій чи негрошовій формі у зв’язку з розподілом прибутку є утворення без статусу юридичної особи, створене на підставі правочину або зареєстроване відповідно до законодавства іноземної держави (території) без створення юридичної особи (партнерство, траст, фонд), такі доходи оподатковуватимуться за ставкою 9%. Такий траст не має бути контрольованою іноземною компанією.

ПДФО при продажу нерухомості

Відбулися зміни і щодо оподаткування продажу нерухомості. Відповідно до попередньої редакції ПКУ дохід, отриманий платником податку від продажу впродовж звітного податкового року більш як одного з об’єктів нерухомості, оподатковувався за ставкою 5%.

Зазначений порядок поширювався на продаж житлового будинку, квартири або їх частини, кімнати, садового (дачного) будинку (зокрема об’єкт незавершеного будівництва), а також на земельні ділянки, що не перевищували норми безоплатної передачі, визначеної статтею 121 Земельного кодексу України.

Зміни до ПКУ передбачають, що за ставкою 5% оподатковуватиметься лише продаж другого об’єкта. За третій і наступний доведеться заплатити вже за ставкою 18%. Стосовно продажу об’єктів, отриманих у спадщину, ставка 5% діятиме і щодо третього продажу за рік.

За таких обставин платник податку при третьому і наступному продажу може бути зменшений на документально підтверджені витрати на придбання об’єкта нерухомості, розташованого на території України.

Під витратами на придбання об’єкта нерухомості розуміють, зокрема, витрати, здійснені на придбання об’єкта нерухомості на етапі незавершеного будівництва; вартість об’єкта нерухомості, переданого платнику податку у власність як оплата його частки у статутному капіталі господарського товариства при виході такого платника податків зі складу учасників юридичної особи; витрати на придбання об’єкта нерухомості на підставі договору купівлі-продажу, міни, зокрема вартість майна, що було передане як компенсація за такими договорами; реєстраційні збори, державне мито та аналогічні платежі, що здійснюються у зв’язку із придбанням (отриманням) прав на об’єкт нерухомості тощо.

Отже, може скластися ситуація, коли оподатковувати чистий дохід при третьому продажу за ставкою 18% може бути економічно доцільніше, ніж загальний дохід за ставкою 5% при другому. Можливість зменшення доходів може підштовхнути покупців вимагати від продавця зазначати в документах про продаж реальну вартість нерухомості.

Зазначимо, що такий порядок оподаткування тепер додатково поширюється і на земельні ділянки сільськогосподарського призначення, безпосередньо отриманої платником податку у власність під час приватизації земель, а також таких земельних ділянок, отриманих платником податку у спадщину.

Одноразове декларування: право на зменшення

Вартість об’єкта декларування, задекларованого у порядку одноразового (спеціального) добровільного декларування (підрозд. 94 розд. ХХ ПКУ), може зменшувати:

- інвестиційний прибуток (п. 172.2.2 ПКУ);

- дохід, отриманий платником податку від продажу (обміну) протягом звітного (податкового) року третього та наступних об’єктів нерухомості (п. 172.1, 172.2 ПКУ);

- дохід, отриманий платником податку від продажу (обміну) протягом звітного (податкового) року третього та наступних об’єктів рухомого майна у вигляді легкового автомобіля та/або мотоцикла, та/або мопеда або іншого транспортного засобу (п. 173.2 ПКУ);

- дохід, отриманий платником податку від продажу (відчуження) майнових прав чи отриманий у результаті виконання зобов’язання, право вимоги за яким було посвідчено відповідними майновими правами (підрозд. 1 розд. ХХ ПКУ).

Екологічний податок

Підвищено фактично всі ставки екологічного податку. Однак найсуттєвіше зростання торкнулося ставок податку за скиди забруднюючих речовин у водні об’єкти (ст. 251). Утім, законодавець потурбувався про перехідний період: з 1 січня 2022 року до 31 грудня 2022 року включно екологічний податок справлятиметься за ставкою 30%, з 1 січня 2023 року до 31 грудня 2023 року — 60%, з 1 січня 2024 року до 31 грудня 2024 року — 90%, а з 1 січня 2025 року — за повними ставками.

Рентна плата

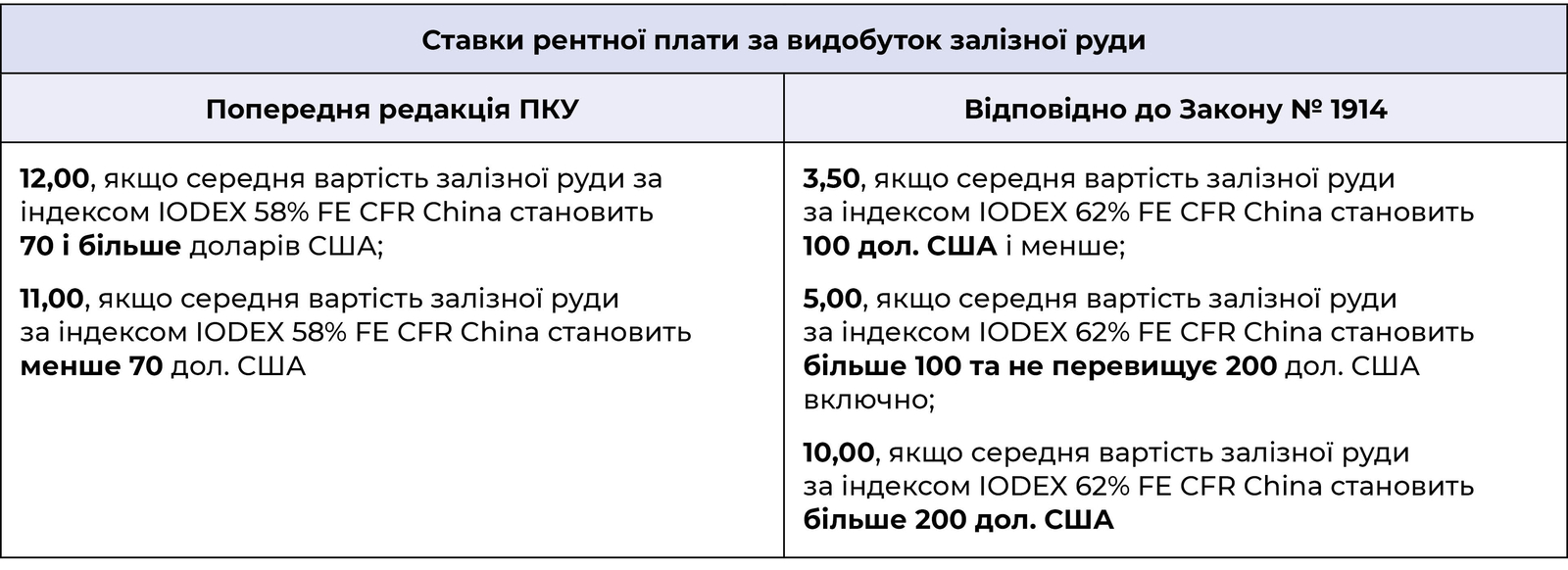

Головні зміни торкнулися рентної плати за видобуток руд заліза. Найперше змінено базу для нарахування рентної плати. Відповідно до попередньої редакції ПКУ вона визначалася гірничим підприємством на основі даних світового інформаційного агентства Platts по залізній руді за індексом IODEX 58% FE CFR China. Тепер ПКУ доповнено нормою, яка визначається центральним органом виконавчої влади, що реалізує державну політику економічного розвитку, як середня вартість залізної руди за індексом IODEX 62% FE CFR China, за інформацією, що офіційно зазначена світовим інформаційним агентством Platts.

Змінилися і ставки рентної плати (див. таблицю).

Зазначимо, що цьогоріч Міністерство цифрової трансформації України розробило та подало на розгляд Кабінету Міністрів законопроєкт «Про внесення зміни до Податкового кодексу України (щодо встановлення мораторію на індексацію ставок рентної плати за користування радіочастотним ресурсом України для виду радіозв’язку «стільниковий радіозв’язок»)», що встановлював тимчасовий (до 30 червня 2024 року) мораторій на індексацію ставок рентної плати. Прикро, бо законодавець і ставки рентної плати за користування радіочастотним ресурсом України для виду радіозв’язку «стільниковий радіозв’язок» підвищив.

Акцизний податок

Ставки на акцизні товари підвищено стосовно більшості товарів.

Для цілей оподаткування акцизним податком з реалізації суб’єктами господарювання роздрібної торгівлі підакцизних товарів зіпсовані, знищені товари, або товари, наявність чи місцезнаходження яких не підтверджено таким суб’єктом господарювання, зокрема товари, нестача яких виявлена за результатами інвентаризації, проведеної суб’єктом господарювання роздрібної торгівлі (і навіть на вимогу контролюючого органу), вважаються проданими безпосередньо громадянам та іншим кінцевим споживачам для їх особистого некомерційного використання.

Ця норма не застосовується у випадках, передбачених п. 216.3 ст. 216 ПКУ. Йдеться, зокрема, про те, коли платник податку документально зафіксував ці втрати та надав контролюючим органам потрібні докази, що відповідний підакцизний товар (продукцію) утрачено внаслідок аварії, пожежі, повені чи інших форс-мажорних обставин, а також коли підакцизний товар утрачено внаслідок випаровування під час виробництва, обробки, переробки, зберігання чи транспортування такого товару (продукції) чи з іншої причини, пов’язаної з природним результатом (у межах нормативів втрат).

Звісно, зазначеними змінами новації не обмежуються. Насамкінець нагадаємо, що цей закон влада позиціонує як «антиолігархічний». Утім, після його прочитання зрозуміло, що платити доведеться значно ширшому колу платників, і деякі позитивні моменти повністю навіюються іншими нормами, які ускладнюють і так непрості умови ведення бізнесу.